产品|美妆市场加速高端化,留给国货的时间不多了( 四 )

(2)收购或孵化品牌方向:互补性、前瞻性、差异性

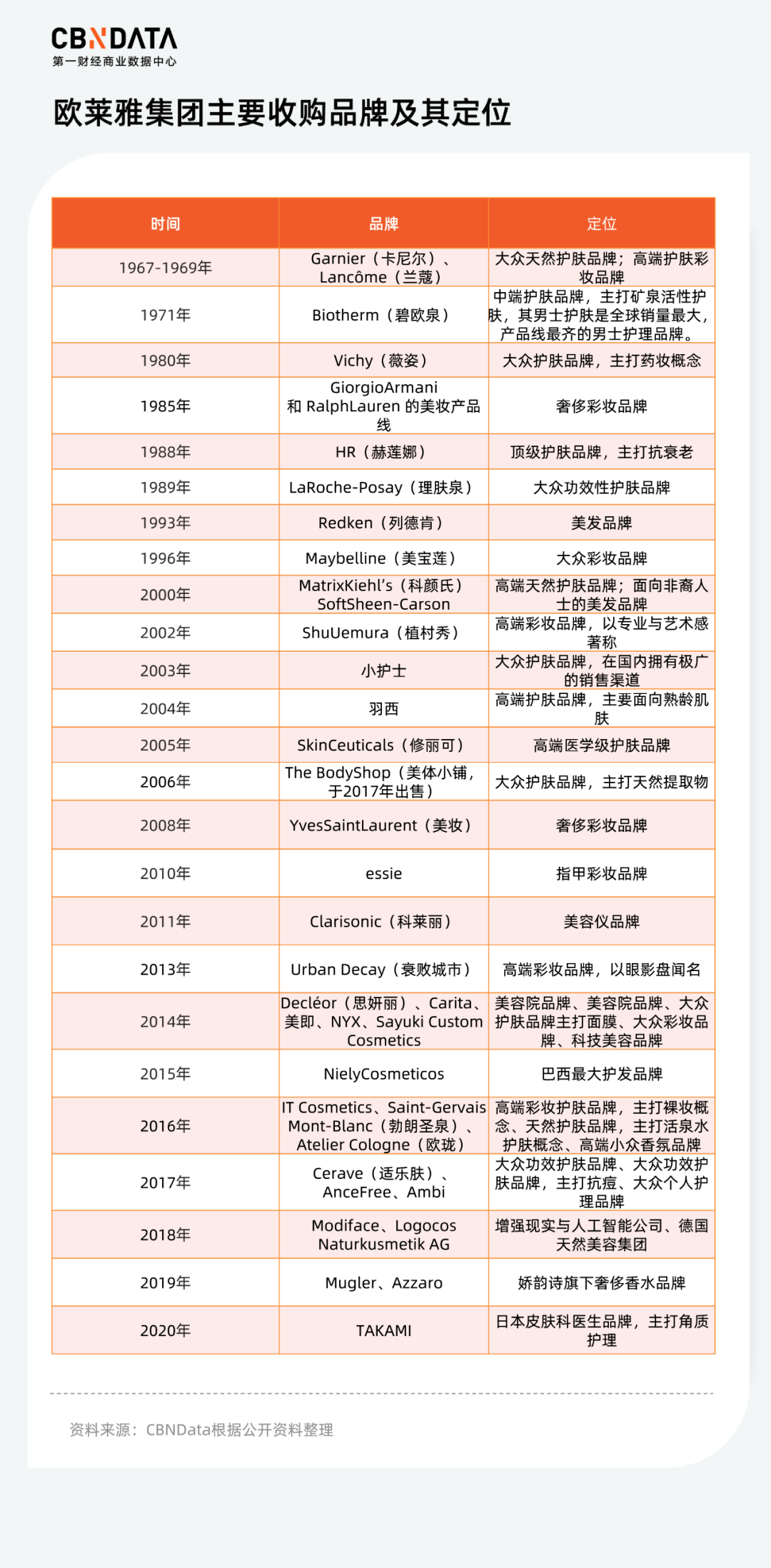

靠不断并购、收购而形成如今四大业务部门的庞大品牌矩阵的欧莱雅 , 其并购与收购思路值得国内企业借鉴 。

首先是并购品牌定位具有差异性 。 譬如 , 主打抗衰美白的欧莱雅 , 价位基本在500元以下 , 主攻大众护肤市场 , 而同样主打抗衰美白的兰蔻更重视高端市场 , 单价基本在千元以上;同是成分党护肤品牌 , 百元级的理肤泉就比30ml要价1500元的修丽可亲民的多;即便同属大众护肤品牌 , 卡尼尔品牌更突出天然成分添加的概念 , 与欧莱雅形成区别;而高端线的科颜氏 , 也以医学护肤的概念与同为高端线的兰蔻打出差别 。

文章图片

欧莱雅集团常利用新并购入品牌的优势进行差异互补 。 以小护士品牌为例 , 于2003年被欧莱雅并购之时 , 小护士为国内第三大护肤品牌 , 品牌知名度高达99% , 并拥有28万个销售网点 。 这个庞大的经销网络后续也为欧莱雅 , 特别是旗下大众线的品牌卡尼尔 , 打开了百货渠道以外的渠道与市场 。

此外 , 欧莱雅具有前瞻性的布局 , 则让集团安然度过了2008年至今的三次动荡期 ——

1)2008年 , 金融危机爆发后 , 集团的大众美妆业务仍然承接住了消费者的平价美妆需求 , 对冲了其他业务线营收下滑的负面影响 , 推动集团2008年营收维持正增长、2009年营收水平基本持平于2008年 。

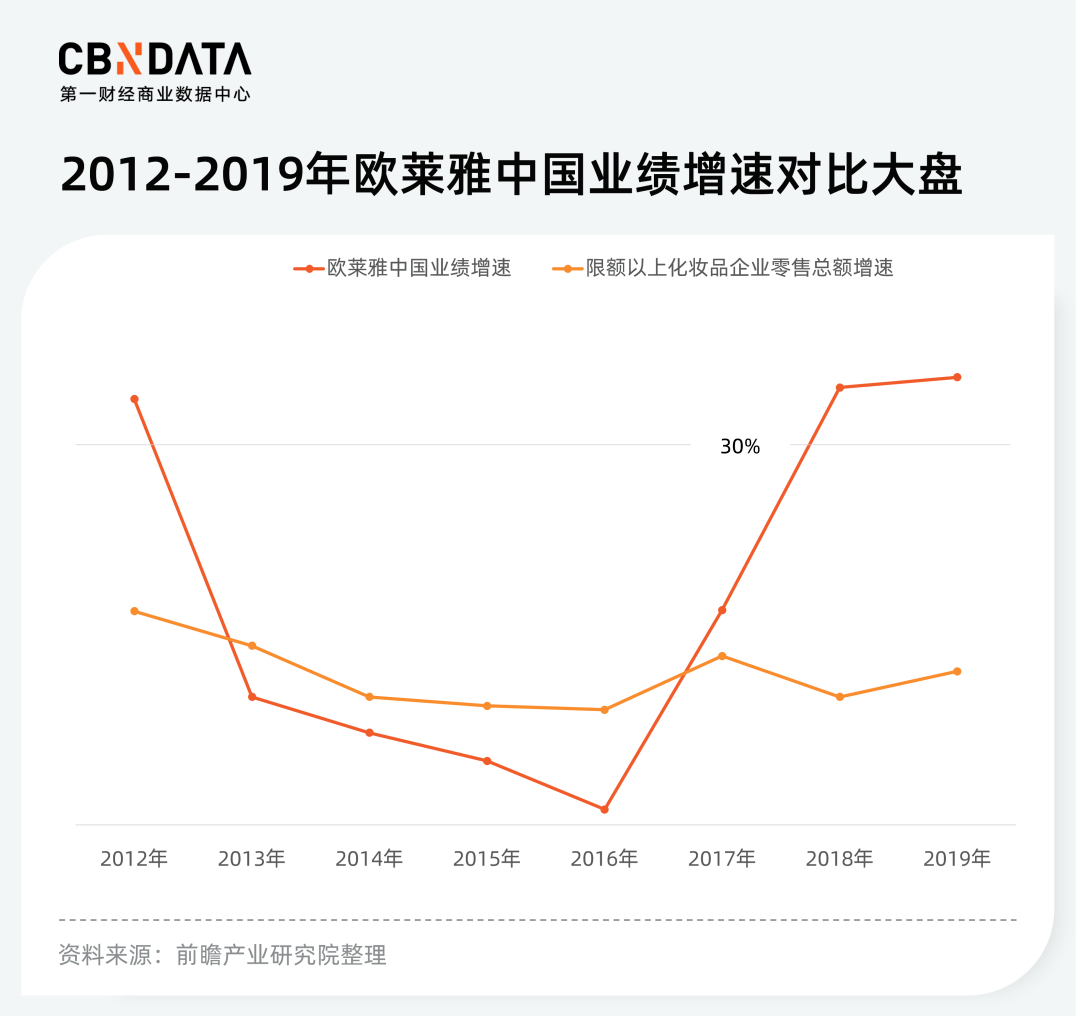

2)2013-2019年:欧莱雅在全球面临大众线品牌形象的老化 , 在中国则面临韩妆与国货品牌快速崛起的挑战 。 然而集团高端品牌线通过新营销模式与渠道 , 快速扩大影响力、市占率显著提升 。 2018、2019年连续两年业绩维持30%以上的增速 。

文章图片

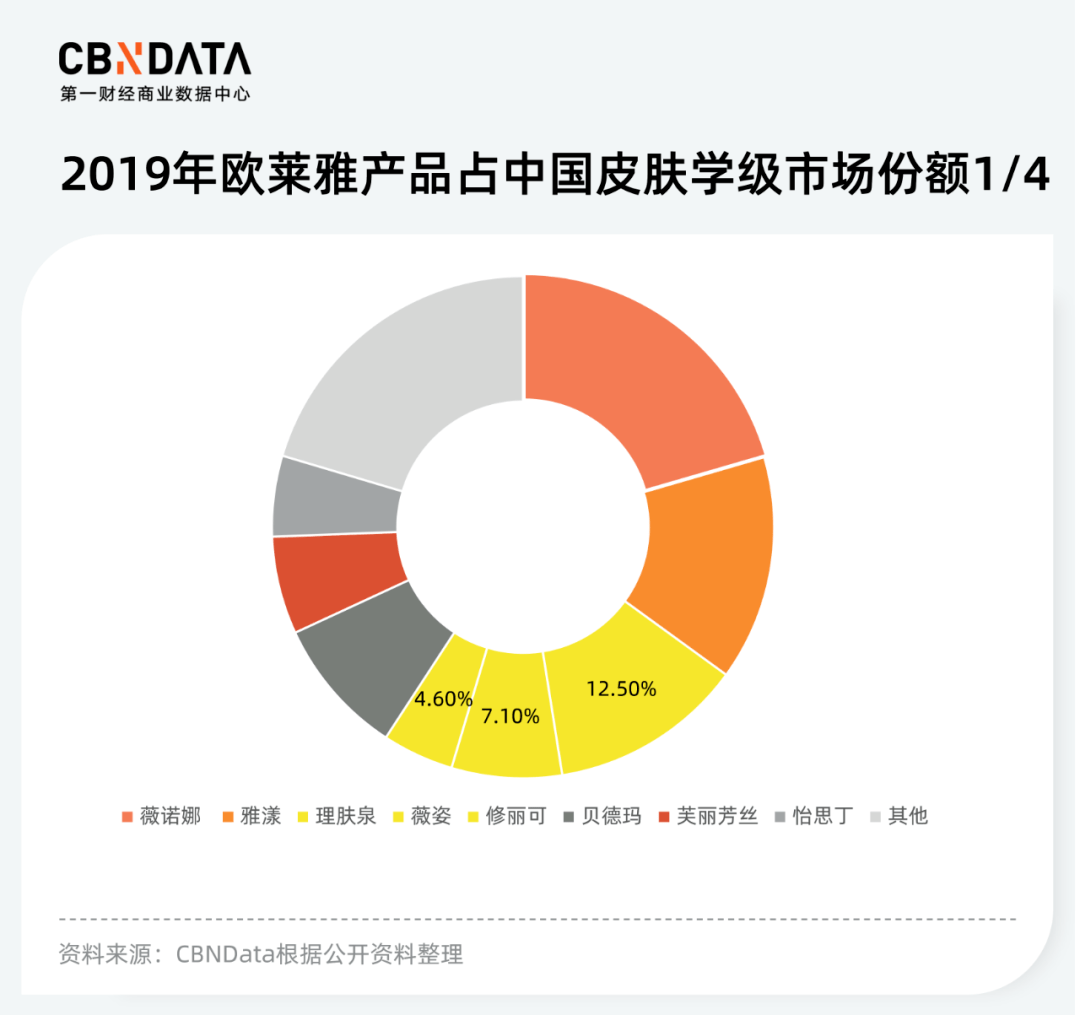

3)2020年:疫情严重冲击全球消费 , 美妆消费需求下滑 。 但受益于消费者对增强皮肤屏障、保持皮肤健康需求的提升 , 集团活性护肤业务营收增速不降反升 , 减少了集团整体营收损失 。 在国内 , 欧莱雅旗下理肤泉(1989年收购)+修丽可(2005年收购)+薇姿(1980年收购)的组合仍帮助集团占据功能性护肤品市场的领先地位 。

文章图片

以上 , 我们可看出欧莱雅集团并购和收购的逻辑是一致而连贯的:即在相对弱势的领域和区域进行并购布局 , 借助并购品牌在发源地的品牌名声与渠道资源 , 扩展欧莱雅集团自身在该区域与领域的市场份额 。

(3)与奢侈品牌“联姻”或许是高端化最便捷的方式

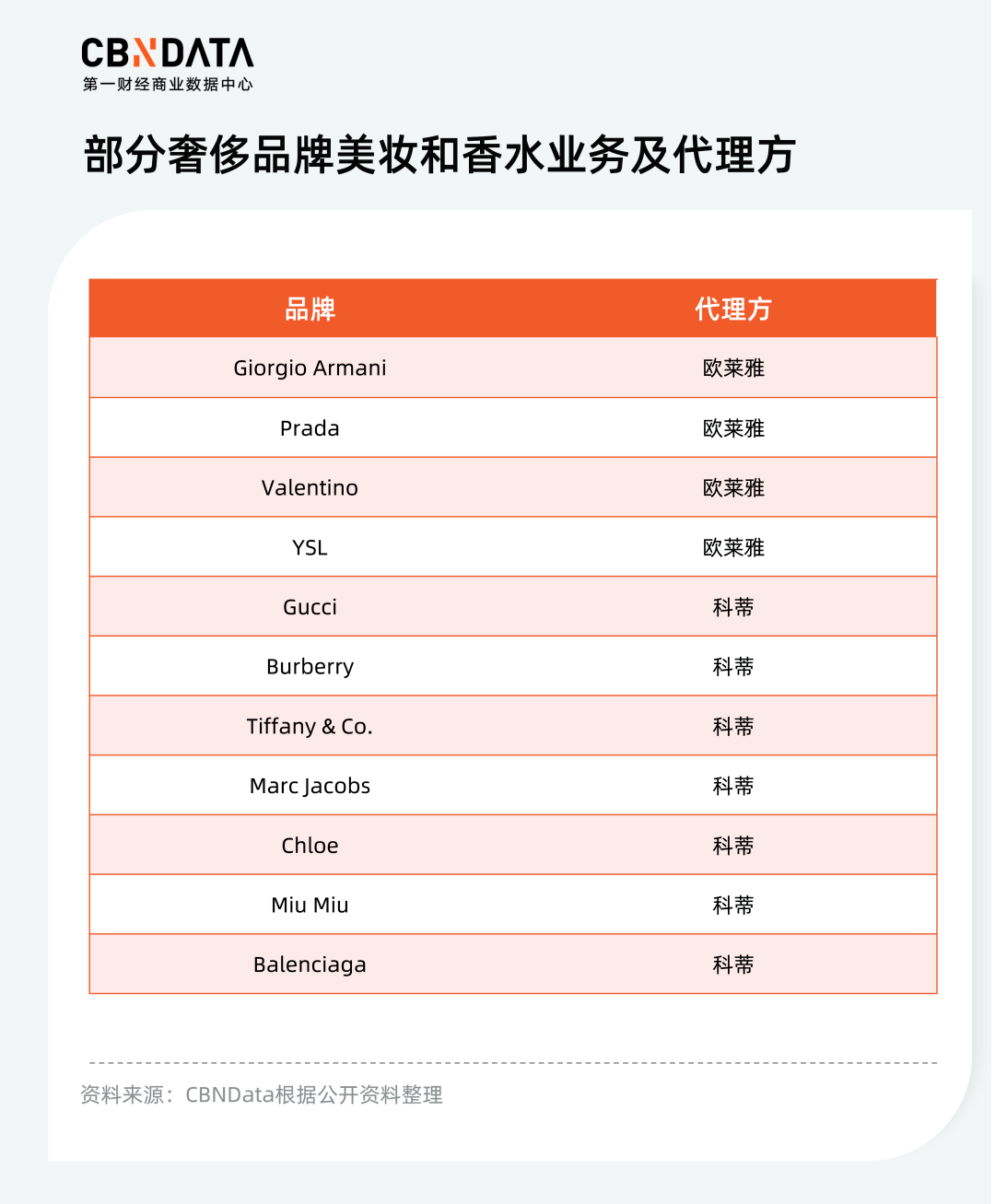

除收购之外 , 代理品牌也是集团扩充品牌阵容的有效补充 。 代理品牌授予集团全球范围内使用商标进行化妆品生产和销售 , 合同期一般为为 5~10 年 , 集团每年向代理品牌支付商标使用费用 。

对于集团来说 , 与奢侈品牌“联姻”一方面可以完善品牌矩阵 , 对高端乃至奢侈品品牌进行补充 , 也省去了集团重新打造新品牌的流程;另一方面可以收拢代理品牌忠实客群 , 快速积累新业务 。

文章图片

雅诗兰黛代理的 10大品牌无一例外都是和轻奢或者奢侈品时装品牌合作发香水、化妆品产品线 , 这种方式也是其他化妆品集团(如欧莱雅)采用的常规方式之一 。 2016年 , 科蒂更是一口气从宝洁手里获得了41个香水、美妆品牌 , 其中包括Gucci美妆香水业务的代理权 , 2017年又获得了Burberry香水和美妆的授权许可 。

以上关于本文的内容,仅作参考!温馨提示:如遇专业性较强的问题(如:疾病、健康、理财等),还请咨询专业人士给予相关指导!

「辽宁龙网」www.liaoninglong.com小编还为您精选了以下内容,希望对您有所帮助:- 产品“以用户为中心”——安永浅析跨国企业数字化触点产品设计

- 饰品贵州剑河:虎年将至“虎元素”饰品走俏市场

- 市场 十个王一博也救不了一个太平鸟

- 网络 68岁奶奶穿JK裙子逛菜市场,背影像18岁少女,路人反应亮了

- 品牌 下一站风口,面料企业如何高效触达市场?

- 百货119岁东安市场新“潮”亮相

- 团队3万亿市场机遇下,一家适老化设计初创企业在自救

- 产品薇美姿舒客:告别“一支牙膏”时代,国货品牌如何跑赢

- 百货闭店一年后王府井东安市场全新亮相,变身”买手制百货”

- 产品五个女博士的产品是如何出圈的?